CBAMが日本企業に与える影響

~鉄・鉄鋼業はコスト面で不利な状況に立たされるか?~

(文責:坂野 佑馬)

2023年10月1日より、炭素国境調整メカニズム(CBAM;Carbon Border Adjustment Measure)規則※1の移行措置として、CBAMの対象製品(鉄、鉄鋼、アルミニウム、セメント、肥料、水素、電力等)をEUに輸入する事業者は、製品の製造過程で排出される温室効果ガス(GHG)の排出量を四半期ごとに提出することが義務付けられることとなった。2026年迄の移行期間中は報告義務のみが課され、EU ETSの炭素価格と同等の支払いが義務付けられるのは、本格適用が開始される2026年以降となる。

CBAMで移行期間中の報告義務や本格適用後の炭素価格の支払い義務が課されるのは、EU域内にCBAM対象製品を輸入する事業者である。然しながら、実質的な対応を迫られるのは輸入事業者だけでなく、対象製品を域内の輸入事業者に供給する域外の事業者や対象製品の前駆体となる製品を製造する事業者も、GHG排出量等に関する情報提供を求められることになることが予想される。

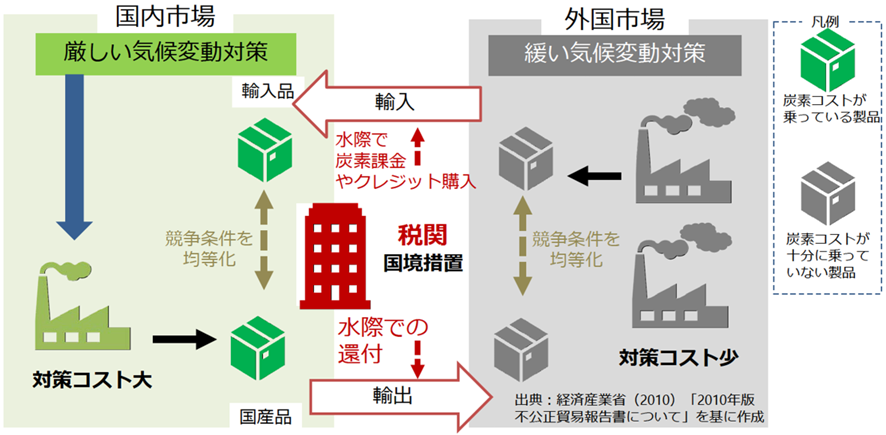

図1. CBAMの概要図

出所:一般財団法人日本エネルギー経済研究所の公表資料より引用

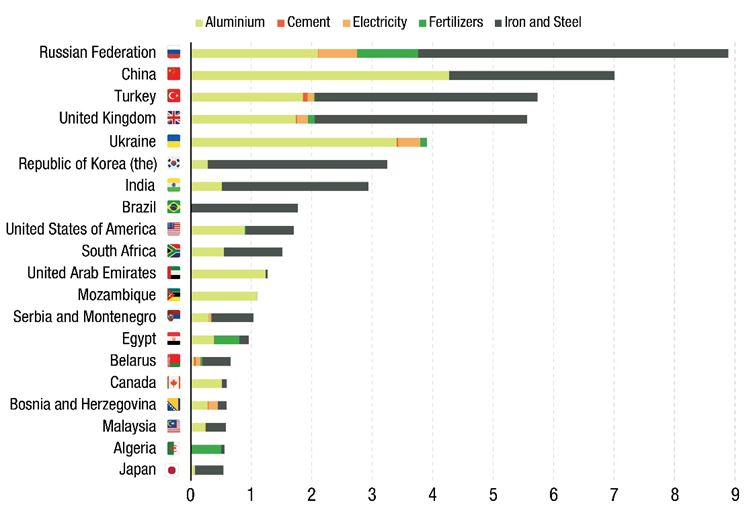

さて、CBAMは日本企業へどれほどの影響を与えるだろうか。図2は2019年度における、CBAMの対象となるセクター別のEUへの輸出額を示した図であるが、CBAMの対象製品の日本からEUへの輸出は大部分が鉄・鉄鋼であることが分かる。

また、図3を参照いただくと、日本国内の鉄鋼業における欧州(EU)向けの輸出量の割合は輸出量全体の約3.1%(2017年度)であり、国内流通も含めた総出荷量の約0.62 %程度であることが分かる。以上を踏まえると、日本のサプライヤーはCBAMの直接的な影響を図2に掲載している輸出額上位の他国(ロシアや中国、トルコ等)程には大きく受けることはないと推察される。

図2. CBAMの対象となるセクターにおける2019年のEUへの輸出額(億ドル)

出所:UNCTAD がUN COMTRADEを参考に作成したものを引用

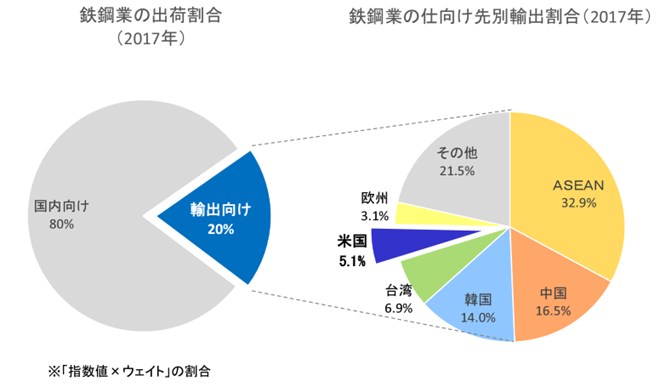

図3. 日本国内鉄鋼業の輸出割合と仕向け先割合(2017年)

出所:経済産業省が鉱工業出荷内訳表に基づいて作成したものを引用

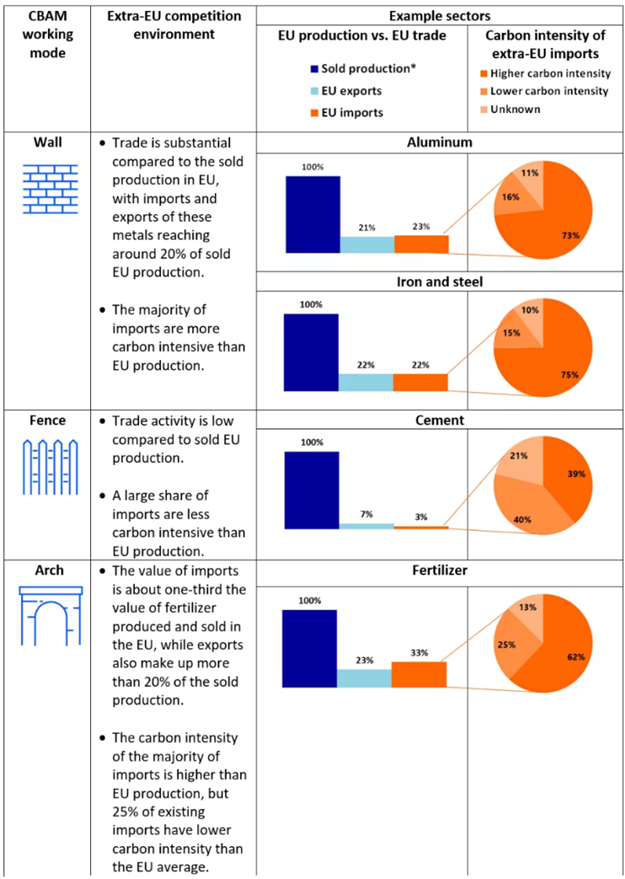

さて、エネルギー・環境関連の情報を発信する独立系企業であるenergypost社はCBAMによって各セクターが受ける影響を分析している(図4)※2。同社による分析は、Prodcom、World Bank、WITS、Rabobank 2023が公表しているデータに基づいたものである。同社の分析によれば、CBAMの影響は以下に記載の3つの傾向に分類することが可能であるとしている。

図4. 特定セクターにおけるCBAM導入後の影響分析

出所:energypost社の記事「How much protection from carbon-intensive imports will CBAM give to EU industries?」より引用

- 鉄・鉄鋼、アルミニウム

鉄鋼業、アルミニウム産業では、EUの輸入品は平均してEU国内の製品よりも炭素集約度(ここでは製品製造時のGHG排出量の多寡)が大きい。従い、これらのセクターにおいては、CBAMはEUの生産者を海外製品の脅威から強固に保護する働きを果たすと予想される。日本を含めた輸出事業者はコスト競争力の観点において不利な状況に立たされる可能性がある。

鉄鋼業及びアルミニウム産業のセクターにおいては、現状として国境調整の対象となるGHG排出量は「直接排出」のみが調整対象とされている(図5)。製造段階におけるScope1のGHG排出量のみが対象となり、Scope2に該当する電気や熱の使用に関しては除外されるということである。つまりは、EUへの鉄鋼、アルミニウム輸出を考える場合には、再エネ電源の使用等に頼った脱炭素ではなく、製造プロセス自体の脱炭素を追求していくことが重要である。弊社NEWS(2023年5月24日公開)※3にて、海外における水素オークションの展開と水素を活用したGreen Steel製造の取組を紹介した。今回のCBAM導入により、こうした展開はより活発になっていくであろう。

図5. CBAMの対象品目

| 対象製品 | 本格適用時の対象排出量 | 本格適用時の 対象排出量 |

| セメント | カオリン系粘土、セメントクリンカー、白色セメント、アルミナセメント、その他の水硬性セメント | 直接・間接 |

| 電力 | 電力 | 直接・間接 |

| 肥料 | 硝酸・硫硝酸、無水アンモニアおよびアンモニア水、硝酸塩、窒素肥料およびその他肥料 | 直接・間接 |

| 鉄鋼 | 鉄および鉄鋼(ただしフェロシリコン、フェロシリコマンガンなどケイ素化合物、鉄鋼スクラップを除く)、凝結させた鉄鉱、鋼矢板および溶接形鋼、レール(鉄道用建設資材)、鋳鉄管、鉄鋼管および継手、構造物およびその部分品、鉄鋼製の貯蔵タンク・ドラム・缶など容器、ねじ・ボルト・ナット・リベット、その他鉄鋼製品 | 直接排出のみ |

| アルミニウム | アルミニウム塊(スクラップを除く)、粉・フレーク、棒および形材、ワイヤー、板・シート・ストリップ、アルミニウム箔、アルミニウム製の管および継手、タンク・ドラム・缶など容器、圧縮ガス用または液化ガス用のアルミニウム製容器、より線・ケーブル・組みひもなど(電気絶縁したものを除く)、その他アルミニウム製品 | 直接排出のみ |

| 化学品 | 水素 | 直接排出のみ |

出所:CBAM設置規則を基に作成

- セメント

セメント産業のようなセクターでは、EUへの輸入は国内市場規模と比較すると相対的に低い(10%未満)。輸入量が少ないということは、現在、EU域外からの競争があまりないことを示している。しかし、セメント産業においては、現在EUに輸入されている多くの製品の炭素集約度は、EU域内生産品よりも小さい。

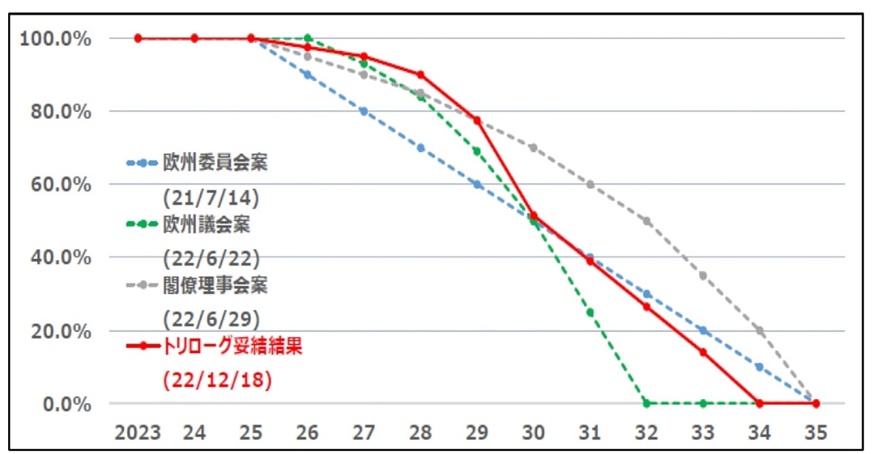

EU-ETSにおいては、2005年~2007年の3年間をフェーズ1、2008年~2012年をフェーズ2として排出権取引制度実施してきたが、その期間では全ての対象セクターに対してグランドファザリング(既得権)方式で、過去の排出実績を基に設定した排出枠を無償で配布してきた。2013年から2020年のフェーズ3に入って初めて、電力部門については必要排出権を市場からオークションで有償調達することが義務付けられ、またその他の部門についても、ベンチマーク方式(一定の排出原単位基準を設定する方式)によって無償で排出枠が配布される方式に変更されている。鉄鋼・鉄鉱石、アルミニウム、セメント・クリンカ、肥料に関しては、2026年より無償割当を段階的に削減していき、2034年には0とすることが決まっている(図6)。

セメント産業においては、無償割当が十分に削減されれば、コスト競争力の観点においてEU域外製品が優位になり、競争が激化していくことが予想される。

図6. EU-ETSにおける無償割当の削減スケジュール検討推移

出所:国際環境経済研究所「EUが導入する国境調整措置(CBAM)は機能するか(その2)」より引用

- 肥料

肥料産業は、EUにおける輸入割合が大きい。現在、EUへの輸出業者の大半は炭素集約度が大きいが、EU域外からの輸入の少なくとも4分の1は炭素集約度が小さい。この4分の1は、セメント業界と同様にEU域内事業者が割り当てられる排出枠の無償割当が十分に削減されれば、競争を大幅に拡大できる可能性がある。

徐々にではあるが、カーボンプライシングの影響がコストに反映されるようになってきている。将来的には特定の地域や製品に限定されない常識的なものとなっていくであろう。CBAMに関しても、EUは今後の展開として対象セクターを拡大していく方針を示している。現在対象となっていない企業にも、まずはCBAMの展開から自社がカーボンプライシングにより受ける影響を予測しておいてもらいたい。弊社としても有意義な情報提供を継続していきたい。

引用

※1 https://taxation-customs.ec.europa.eu/carbon-border-adjustment-mechanism_en